没想到跻身为第三大算力芯片DPU的市场被最近的消息兜头一盆冷水:微软宣布以1.9亿美元收购DPU先驱Fungible。

如此“骨折”价让业界难免唏嘘。对比英伟达在2020年以69亿美元收购了全球智能网卡龙头公司 Mellanox,SmartNIC-DPU 厂商Pensando去年被AMD以19亿美元收购,DPU的价值在持续走低了吗?DPU真的是有市无价吗?这对国内DPU发展有何影响?未来的DPU整合将何去何从?

厘清这些疑问,或在重重迷雾之中对国内DPU业发展的成色有更深入的了解,对底气有更全面的权衡。

开山鼻祖何以至此?

顶着DPU开山鼻祖的亮眼“光环”,不禁要问Fungible何以至此?

作为最早投身于DPU的创业公司,Fungible自2015年成立以来筹集了超过3.3亿美元。创始人团队Pradeep Sindhu和Bertrand Serlet都拥有杰出的技术背景,例如Sindhu是Juniper Networks的创始人和董事长,Serlet曾任Apple 的软件工程高级副总裁并创立了消费者云存储业务公司Upthere等。

凭借先发优势,Fungible本应在火热的DPU市场上扬名立万,但在经历了七年的浮沉之后收场竟如此黯然。

缘何功败垂成?或是内外多重因素所致。有分析称,这一方面是Fungible战略较为激进,开发了多款令人印象深刻的DPU,但既要又要还要在可组合系统上大展拳脚,但打开市场之门在层层变局之下愈加艰难,无奈在去年8月裁员以缩减其可组合系统的野心,专注于其存储集群技术,但此时已然回天乏力了。

国内一家DPU厂商代表林宾(化名)也表示,Fungible基本是被贱卖了,主要是Fungible的产品一直做得不太好,无论是迭代速度,还是如何让DPU在数据中心发挥应有的作用,都没有得到一以贯之的定位和执行。

此外,美国DPU的市场格局也在发生巨变,强大的竞争对手包括AMD、英特尔、Marvell和Nvidia等或通过收购,或通过自研在DPU市场高举高打,加之强大渠道助力,在市场上气势如虹。而DPU的“买单者”如Amazon等巨头则在着力定制自己的DPU,内外交困之下进一步限制了Fungible的DPU发展,到最后不得不饮恨出局。

作为此次收购的主角,据悉微软的目的是为其Azure云平台开发定制DPU,借助收购Fungible获得的专利和know-how以助力其开发和降本增效,而这也是美国云厂商如Amazon、谷歌等着力的共同方向。

对国内DPU发展影响甚微

尽管这一事件在业界引发了DPU是否迎来困局的讨论,但某业内人士陈然(化名)分析,中美市场是独立不同的市场,中国DPU发展仍大有前景。

陈然进一步分析,从中美两大数据中心市场来看,一方面,Fungible面临的是与英伟达、英特尔等这类巨头的激烈竞争,但对于国内DPU创业企业来说,目前市场格局还未定,仍有机会跑出来。另一方面,尽管巨头们通过技术迭代与并购整合,构建完整产业闭环,在加速抢占生态主导权,但巨头们在中国市场造成的冲击是不一样的,国内DPU厂商凭借技术创新与产品定义方面的优势,仍可沿差异化路线抢滩市场。

即便面对云服务厂商自研DPU带来的影响,但要看到的是,除极少数云厂商能支撑和摊销自研成本之外,还有部分云厂商开始有意识地选择合作或收购,将DPU的研发和生产进行更为专业化的分工。如Google选择与英特尔进行合作,由英特尔负责满足Google Cloud需求的DPU – Mount Evans (IPU)。

林宾从另一角度解读说,结合行业来看微软收购Fungible,微软之前大量采用的是FPGA,而现在通过收购切入DPU,这也表明对于DPU的需求是进一步做实的,也间接反映DPU的核心价值。

在最近发布的《DPU发展分析报告(2022年)》就指出,为了满足持续上涨的算力需求,将存储和网络传输等非计算环节从CPU卸载到DPU等专用芯片上进行,构建以“联接+计算”为中心的新型数据中心架构,可全面提升数据中心计算能力和运行效率,真正实现以计算为中心去发展数字基础设施。

在算力持续爆发式增长和规模化应用的带动下,有机构预计全球DPU市场规模仍将保持30%年复合增长率,2025年将接近150亿美元。更有分析称虽然当前我国数据中心DPU市场渗透率不足3%,但在2025年预计将达到12.7%。

这些数字无疑均佐证了DPU的前景与价值所在。

更要注意的是,虽然DPU发轫于云计算,云计算也成为DPU的价值高地,但陈然认为,经过多年的探索和实践,DPU正逐步从最初的数据中心领域走向更多的业务场景如边缘计算、HPC、5G等,DPU的多元化应用已方兴未艾。

未来DPU整合与趋势

但Fungible被收购的冲击波依然值得业界深入思考。

诚然,DPU仍处于发展早期阶段,在这一过程中也面临标准、路线、生态等诸多质疑,甚至有业界发出“多数DPU创业公司要不死掉,要不被公有云巨头收购”的论调。

但对于致力于行稳致远的国内DPU厂商来说,眼下最重要的事不是一一回应,而是要先把实际产品做出来,并在应用场景中进行检验,在落地过程中不断加长补短,后续的生态适配、场景拓展等问题将会逐一找到答案。

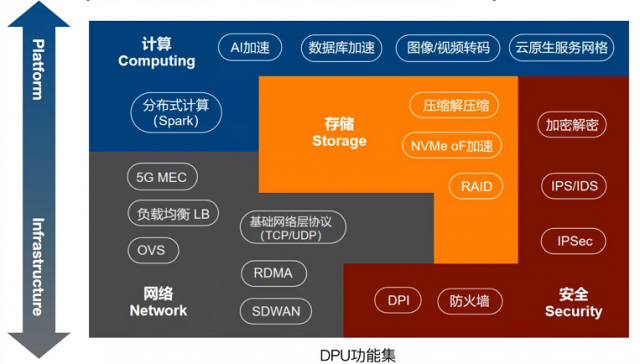

对此林宾表示,DPU一定要着力真正解决数据中心网络、存储、安全的卸载问题,要啃硬骨头。如何不解决最核心的问题,一定会限制在场景中的普及和应用。

“在对技术要求门槛比较高的创新性产品DPU层面,一开始应该走更难的路如ASIC,后面再去做减法才会游刃有余,这才能让产品不断迭代完善、技术不断积累深入,价值才会得到强化和体现。而不是反过来专挑犄角旮旯,这样光是积,但是累不起来,最后就会变得很散,散了以后产品就很难具有核心竞争力。”林宾总结道。

如今,业界基于对DPU发展历程的概括和总结,对DPU可能最终会通过软件可编程走向全面通用化即ASIC道路已成共识,但前期打造基于FPGA的DPU以了解客户的具体诉求,并将之积累及优化为共性需求,最终沉淀至升级的FPGA及至ASIC亦是可行的路线。

在过去的2022年,可以说国产DPU研发进展迅速,众多厂商在关键技术领域实现突破,并在部分重点技术领域达到国际先进水平。同时,通过国内DPU企业和产业链的共同努力,行业生态构建和标准制定工作也在持续推进,为未来行业的健康发展打下基础。

整体而言,国内头部企业已形成产品能力,用户需求越来越明确,产品阶段化测试顺利的开局,亦为2023年DPU进一步迭代以及应用注入了动能。

在内外部复杂形势的变化之下,业界也在关注国内DPU的整合。一方面,DPU需要多处理引擎集成,也需要软硬件融合,目前DPU没有主流的DPU架构,需经过更长时间的迭代才有可能收敛,不仅对团队要求也极高,开发投入也十分巨大。据悉一家DPU企业从零做起,到实现产品规模量产,至少需要3亿美元。另一方面,面临半导体下行周期,半导体业迎来“融资寒冬”,DPU厂商也难免感受寒意。

特别是在将CPU、GPU和DPU全平台化整合层面,国际巨头正在集结发力。但就目前现状而言,如北京半导体行业协会副秘书长朱晶所指,国内DPU厂商被收购相对仍比较困难,一是大型互联网厂商可能不乐意花大价钱购买。二是国内GPU、CPU企业也没有太强的资金实力,买入DPU企业可能也不划算。

2023年国内DPU企业如何破解前行路上的一个个难题,如何在产品迭代和应用层面开辟新局面,或许才是解锁未来的正解。